15:37 Всё о мультипликаторе P/E |

|

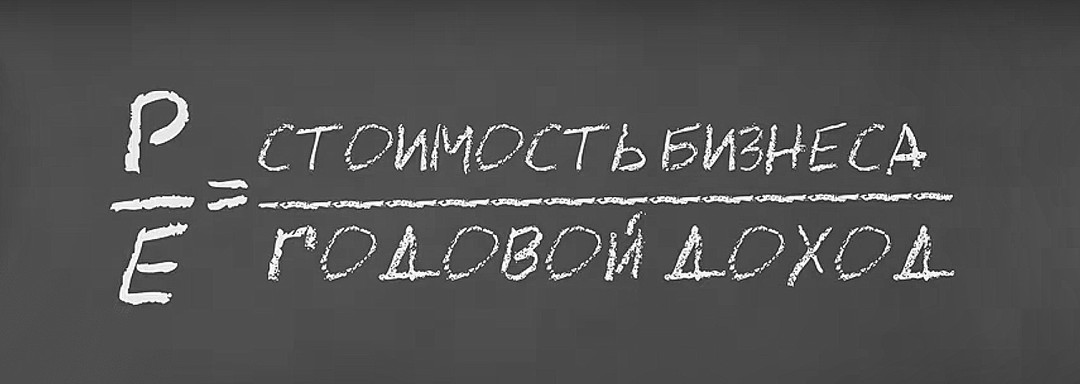

Р/Е - это...

P/E – это аббревиатура от Price-to-Earnings ratio, то есть соотношение стоимости компании к её годовой чистой прибыли.

Как рассчитать Р/Е?

Например, если все акции компании стоят 15 млн рублей, а за год компания заработала 3 млн, то P/E составит 15/3. То есть P/E данной компании = 5. Это значит, что инвестиции в её акции окупятся через пять лет за счет роста котировок и дивидендов. При отсутствии негативных факторов. Помешать могут политические обстоятельства, возможная закредитованность компании, существенные изменения курса валют на рынке и тд. Всё зависит от конкретного бизнеса, насколько он зависим от тех или иных факторов.

Как сравнить Р/Е?

Выбирая компанию и сравнивая показатели P/E важно знать, что такое сравнение актуально только в пределах одной страны и одной отрасли, например: МТС, Ростелеком и Таттелеком. Или Сбербанк, ВТБ, Тинькофф и СПБ Банк. Почему так? Разные виды бизнеса - это разные объёмы вложений, прибыльность, спрос, время изготовления конечного продукта и тд. И средний показатель Р/Е в разных отраслях - тоже разный. Со странами похожая история. Отличаются налоги, нормативы, погодные условия, стоимость рабочей силы и тд.

Более подробно и наглядно в видео

Forward P/E

Помимо традиционного Р/Е иногда можно столкнуться с его разновидностями. Один из вариантов - Forward P/E. В буквальном переводе: "будущий P/E. Отличие в том, что в формуле расчёта используется не фактическая чистая прибыль компании, отображённая в отчётности за прошедший финансовый год, а прогноз будущей годовой чистой прибыли. Плюс Forward P/E в более свежей оценке, но есть и существенный минус - прогнозами слишком легко манипулировать, а значит и результат будет искажён.

TTM P/E

В формуле TTM P/E (Trailing Twelve Month) - учитывается чистая прибыль компании за последние 12 месяцев, а не за прошлый финансовый год, как в классическом P/E. Это полезно в случае, если мы присматриваем акции ближе к концу года. Поздней осенью или в декабре, когда нам уже доступны отчётности компаний за последние три квартала. Очевидное преимущество TTM Р/Е - полученный коэффициент максимально актуален.

Shiller P/E (CAPE)

Еще одна широко известная разновидность коэффициента P/E - это Shiller P/E или CAPE. Формула придумана Робертом Шиллером и оценивает бизнес на большей дистанции. Для этого на место "E" подставляется среднее значение чистой прибыли за последние десять лет с учётом инфляции. Плюсы: более точная оценка, поскольку прибыль за один год - показатель куда менее надёжный. Год на год не приходится, как известно. Минусы: рост компании может как замедляться, так и ускоряться от года к году, но Shiller P/E выдаёт среднее значение, и не отображает динамику бизнеса. В гору он идёт или на спад? Так же Shiller P/E очевидно не применим для молодых компаний.

Заключение

Полагаю, вы уже поняли, что полагаться на один только P/E - опрометчиво. Но и любят инвесторы P/E не зря. Он существенно экономит время, позволяя быстро отсеять переоценённые акции. Например, если среди Российских компаний одного сегмента вы видите такие показатели P/E: 22, 16, 8, 5, 3, то имеет смысл сосредоточить внимание на последних двух или трёх, а не углубляться в отчётность всех пяти. |

|

|

| Всего комментариев: 0 | |